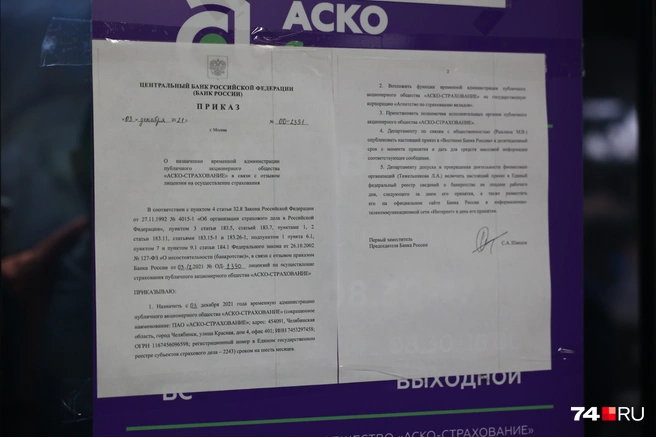

В эту пятницу, 3 декабря, Банк России отозвал лицензии у «АСКО-Страхования» и ввел в компании внешнее управление, об этом говорится в приказе ЦБ. В Тюмени единственный офис этой страховой компании находится в офисе 604 на Челюскинцев, 10.

Ограничения распространяются на несколько видов личного страхования, включая ОСАГО. Что это означает для клиентов? В целом ничего хорошего: для выплат по автогражданке придется обращаться в другие организации. Вполне возможно, что выплаты получат не все.

Наш коллега Артем Краснов попытался разобраться, как в этой непростой ситуации действовать застраховавшим что-либо в «АСКО-Страховании».

- На какие виды страхования отозваны лицензии?

- Что означает отзыв лицензии?

- Кто заплатит за ДТП по ОСАГО?

- Как получить компенсационную выплату по ОСАГО?

- Стоит ли расторгнуть договор по ОСАГО с «АСКО-Страхованием»?

- Кто возместить ущерб имуществу или здоровью?

- Имеет ли смысл клиентам «АСКО-Страхования» расторгнуть договор уже сейчас (кроме ОСАГО)?

- У каких еще финансовых организаций в Тюмени отзывали лицензию

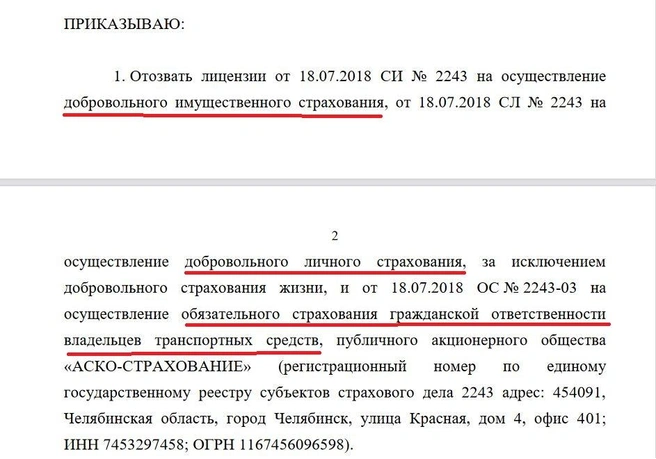

На какие виды страхования отозваны лицензии?

Речь о трех направлениях деятельности: ОСАГО, добровольное имущественное страхование (например, квартиры или дома), а также другие виды добровольного личного страхования за исключением страхования жизни.

Что означает отзыв лицензии?

Страховая теряет право заключать новые договоры и перестраховывать клиентов, а также вносить в договоры изменения, которые увеличивают страховые обязательства (то есть расширяют лимит выплат). Исполнять действующие договоры она по-прежнему обязана, но есть нюансы, о которых мы расскажем ниже.

Через 45 дней (то есть 17 января 2022 года) договоры страхования нынешних клиентов перестают действовать, но это не относится к ОСАГО. Компенсационные выплаты по ОСАГО осуществляются от лица Российского союза автостраховщиков, и полисы будут действовать до окончания срока.

Кто заплатит за ДТП по ОСАГО?

После отзыва лицензии компания «АСКО-Страхование» обязана в течение 6 месяцев исполнять обязательства по договорам, объяснили нам в управляющей компании — АСВ. Но опрошенные эксперты рынка автострахования считают, что вопрос во многом будет зависеть от текущей платежеспособности страховой. При этом остаются и другие варианты получения возмещения.

Если клиент «АСКО-Страхования» попадает в ДТП и невиновен, он вправе обратиться за выплатой в страховую виновника. То есть он теряет право на прямое урегулирование убытков, но не остается без выплат. Но могут возникнуть неудобства, например, если офис страховой виновника находится в другом регионе или компания не отличается чистоплотностью.

Если же клиент «АСКО-Страхования» является виновником аварии, то пострадавшая сторона в первую очередь должна обращаться в свою страховую компанию, то есть проблемы как таковой нет.

Хуже ситуация, когда лицензия отозвана у обеих компаний: и виновника ДТП, и пострадавшей стороны. В этом случае необходимо обращение в Российский союз автостраховщиков.

Как получить компенсационную выплату по ОСАГО?

За компенсационной выплатой необходимо обращаться в Российский союз автостраховщиков (РСА) — федеральную структуру, которая в числе прочего регулирует распределение компенсационного фонда, созданного страховыми компаниями как раз на случай подобных форс-мажоров. Обращение в РСА необходимо в случаях, когда лицензии отозваны у страховых виновника и пострадавшего в ДТП водителя или, например, если второй вообще не имеет полиса ОСАГО.

Глава РСА Игорь Юргенс подтвердил нам, что обладатели полисов ОСАГО от компании «АСКО-Страхование» при отсутствии других вариантов имеют право обратиться за компенсационной выплатой. Также РСА может назначать компанию, которая примет на себя ответственность за клиентов «АСКО-Страхования» по полисам ОСАГО.

О самой процедуре компенсационных выплат мы уже рассказывали. Она схожа с получением возмещения от страховой компании, но юристы отмечают большую волокиту при работе с РСА.

— Случаи, когда они платят после получения заявления, бывают, но не так часто, — рассказывает юрист компании «Автоадвокат» Наталья Усова. — Нередко после первого обращения гражданин получает отказ из-за отсутствия тех или иных документов, и часто возникают разночтения в понимании законов у РСА и судов.

Стоит ли расторгнуть договор по ОСАГО с «АСКО-Страхованием»?

По нашим оценкам, нет: во-первых, на рынке обязательного автострахования наблюдается очередной кризис, и совсем не факт, что вам удастся легко перестраховаться в другой компании. При этом нет никакой гарантии, что новые управляющие «АСКО-Страхования» оперативно решат вопросы с возвратом страховых премий.

Кроме того, напомним: для компенсаций по ОСАГО предусмотрен аварийный механизм, описанный выше в предыдущем разделе.

Кто возместить ущерб имуществу или здоровью?

Договоры такого рода продолжат действовать еще 45 дней (до 17 января 2022 года), и в этот период страховая обязана исполнять их. После этого клиенты могут обратиться с заявлением о расторжении договора и вернуть часть премии, пропорциональную неиспользованному периоду.

Получит ли клиент компенсацию, если в эти 45 дней произойдет страховой случай?

— Формально да, страховая компания обязана возместить ущерб согласно договору, — объясняет юрист Лев Воропаев. — Но, по опыту других страховых, у которых в последнее время отзывали лицензии, они не будут торопиться с выплатами, особенно если у них недостаточно денег. Даже если клиент обратится в суд, разбирательство растянется примерно на полгода, за которые компания уже может стать банкротом. Многое будет зависеть от позиции внешнего управляющего Агентства страхования вкладов, который проведет аудит компании, определится с ее финансовыми возможностями и примет решение об очередности выплат.

Имеет ли смысл клиентам «АСКО-Страхования» расторгнуть договор уже сейчас (кроме ОСАГО)?

— Наверное, имеет смысл обратиться с таким заявлением, если это предусмотрено договором, — считает юрист Лев Воропаев. — Но я сомневаюсь, что компания оперативно вернет страховую премию по описанным выше причинам. Клиентам проще уже сейчас перестраховаться в другой компании, но попутно и обратиться с заявлением о расторжении договора с «АСКО-Страхованием» в установленный срок.

У каких еще финансовых организаций в Тюмени отзывали лицензию

Три года назад лицензии лишился Уралтрансбанк, потому что организация занижала величину принимаемого кредитного риска. Годом ранее та же участь настигла банк «Югра». Его вкладчики очень долго не могли вернуть свои деньги и даже выходили на митинг.

Осенью того же, 2018 года, «Сибирский банк реконструкции и развития» признали банкротом. Проблемы у банка начались еще в первых числах февраля этого года. Сначала у СБРР отозвали лицензию, а через несколько дней следователи возбудили уголовное дело о хищении из кассы крупной суммы денег.

Преступники украли более 500 миллионов рублей. Спустя десять дней после отзыва лицензии тюменским полицейским удалось задержать первых подозреваемых в уголовном деле.